Nuova ZES unica per il Mezzogiorno dal 2024

ZES UNICA Mezzogiorno: cosa ha previsto la Legge di bilancio 2024

La Legge di Bilancio 2024 pubblicata in GU n 303 del 30.12.2023 con il comma 249 ha modificato la disposizione di copertura del credito di imposta per investimenti nella Zes unica del Mezzogiorno in modo da specificare:

il tetto di spesa autorizzato per il credito (1.800 milioni di euro per l’anno 2024),

eliminare la scadenza del 30 dicembre 2023 per l’emanazione del decreto attuativo, e il riferimento alle risorse europee e nazionali della politica di coesione quali fonti di copertura.

Nel dettaglio con il comma in esame all’articolo 16 del decreto- legge n. 124 del 2023, sostituisce il comma 6 in modo da prevedere che il credito di imposta per investimenti nella Zes unica è riconosciuto nel limite di spesa complessivo di 1.800 milioni di euro per l’anno 2024.

Il comma rinvia quindi a un decreto del Ministro per gli affari europei, il Sud, le politiche di coesione e il PNRR da adottare di concerto con il Ministro dell’economia e delle finanze, per la definizione delle modalità di accesso al beneficio, nonché i criteri e le modalità di applicazione e di fruizione del credito d’imposta e dei relativi controlli, anche al fine di assicurare il rispetto del limite di spesa di cui al primo periodo

ZES UNICA Mezzogiorno: le regole

Il decreto n 124/2023 specifica che per Zona economica speciale (ZES) si intende:

una zona delimitata del territorio dello Stato, nella quale l’esercizio di attività economiche e imprenditoriali da parte delle aziende già operative e di quelle che si insedieranno può beneficiare di speciali condizioni in relazione agli investimenti e alle attività di sviluppo d’impresa.

A far data dal 1° gennaio 2024 è istituita la Zona economica speciale per il Mezzogiorno – ZES unica che ricomprende i territori delle regioni Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sicilia, Sardegna.

Presso la Presidenza del Consiglio dei ministri è istituita la Cabina di regia ZES, con compiti di indirizzo, coordinamento, vigilanza e monitoraggio, presieduta dal Ministro per gli affari europei, il Sud, le politiche di coesione e il PNRR.

Una specifica sezione del Piano è dedicata agli investimenti e agli interventi prioritari, necessari a rimuovere, in coerenza con quanto previsto dall’articolo 119, sesto comma, della Costituzione, gli svantaggi dell’insularita’, nelle regioni Sicilia e Sardegna.

Al fine di favorire una immediata e semplice conoscibilità la ZES unica e dei benefici connessi, è istituito presso la Struttura di missione il portale web della ZES unica.

Il portale, da realizzare anche in lingua inglese, fornisce tutte le informazioni sui benefici riconosciuti alle imprese nella ZES unica e garantisce l’accessibilità allo sportello unico digitale ZES di cui all’articolo 13.

Attualmente è in fase di aggiornamento a seguito delle novità introdotte dalla legge di bilancio 2024.

Inoltre, al fine di garantire un rilancio unitario delle attività produttive del territorio delle regioni del Mezzogiorno, a partire dal 1° gennaio 2024, è istituito, presso la Struttura di missione di cui all’articolo 10, comma 2, lo sportello unico digitale ZES per le attività produttive nella ZES unica, denominato S.U.D. ZES, nel quale confluiscono gli sportelli unici digitali attivati precedentemente.

Credito d'imposta ZES unica: i benefici

INVESTIMENTI AMMISSIBILI – L’agevolazione riguarda investimenti inclusi in un progetto di investimento iniziale, come definito nel regolamento (UE) n. 651/2014 della Commissione europea del 17 giugno 2014. Gli investimenti comprendono l’acquisto di macchinari, impianti, attrezzature, terreni e la realizzazione o ampliamento di immobili strumentali agli investimenti. Il Credito d’imposta è proporzionale al costo totale dei beni acquistati o realizzati dal 1° gennaio 2024 al 15 novembre 2024, con un limite massimo di 100 milioni di euro per ciascun progetto di investimento. Nel caso di investimenti mediante contratti di locazione finanziaria, si considera il costo sostenuto dal locatore per l’acquisto dei beni, escludendo le spese di manutenzione.

SOGGETTI ESCLUSI – L’agevolazione non si applica a soggetti operanti nei settori dell’industria siderurgica, carbonifera, dei trasporti e relative infrastrutture, della produzione, stoccaggio, trasmissione e distribuzione di energia e infrastrutture energetiche, della banda larga, nonché ai settori creditizio, finanziario e assicurativo. Non sono ammissibili imprese in stato di liquidazione o scioglimento e imprese in difficoltà secondo l’articolo 2, punto 18, del regolamento (UE) n. 651/2014 della Commissione europea del 17 giugno 2014.

CONDIZIONI – Rispetto al Credito d’imposta ZES esistente, il nuovo bonus impone ulteriori condizioni, alcune delle quali più rigorose. In particolare:

- Il valore dei terreni e degli immobili non può superare il 50% del costo totale dell’investimento agevolato.

- I progetti di investimento con un importo inferiore a 200.000 euro non sono ammissibili.

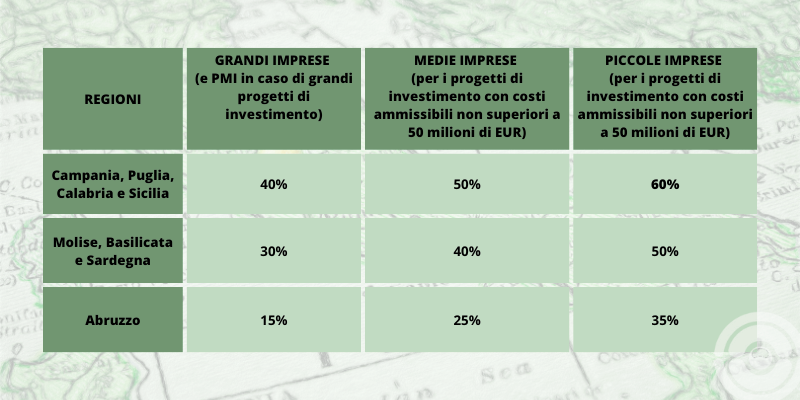

BENEFICIO – È importante notare che il nuovo Credito d’imposta sarà concesso entro i limiti massimi stabiliti dalla Carta degli aiuti a finalità regionale 2022-2027, che presenta soglie più elevate rispetto alla Carta degli aiuti a finalità regionale 2014-2020 cui si fa riferimento per il Credito d’imposta SUD e ZES attualmente in vigore. Le aliquote previste dalla Carta degli aiuti a finalità regionale 2022-2027 sono differenziate per regione.

Per i progetti di investimento di ampia portata, l’entità massima dell’assistenza finanziaria è soggetta a correzione in conformità al punto 19, paragrafo 3, delle linee guida RAG.

Di conseguenza, l’incentivo varia in un intervallo dal 15% a un massimo del 60%, mentre l’attuale Credito d’imposta SUD/ZES presenta un’intensità compresa tra il 10% e il 45%.

Il credito d’imposta può essere utilizzato esclusivamente in compensazione, conformemente all’articolo 17 del decreto legislativo 9 luglio 1997, n. 241, e deve essere dichiarato nella dichiarazione dei redditi relativa al periodo in cui è riconosciuto il credito e nelle dichiarazioni dei redditi relative ai periodi successivi fino a quando viene utilizzato completamente. Il credito d’imposta non è soggetto al limite stabilito dall’articolo 1, comma 53, della legge 24 dicembre 2007, n. 244.

CUMULABILITÀ – Il credito d’imposta può essere cumulato con gli aiuti de minimis e con altri aiuti di Stato che riguardano gli stessi costi ammessi al beneficio, a condizione che tale cumulo non superi l’intensità o l’importo di aiuto massimo consentito dalle pertinenti normative europee di riferimento.

Vuoi sapere se puoi accedere a questo incentivo? Compila il form e richiedi una consulenza gratuita con un esperto